Ontwikkeling premie-inkomen leven en niet-leven (in miljard euro)

3. In cijfers

3.1. Geheel verzekeringen niet-leven en leven

In 2019 boeken de verzekeringsmaatschappijen een omzet van 28,9 miljard euro voor het geheel van verzekeringen niet-leven en leven. Ten opzichte van 2018 is dit een procentuele stijging van wel 3,0%, ofwel 828,3 miljoen euro.

Ontwikkeling belangrijkste distributievormen in leven en niet-leven

Het premie-incasso verworven via de bankverzekeraars en de verzekeringsagenten is in 2019 met 341,5 miljoen euro gegroeid ten opzichte van 2018. De makelaars realiseren een gelijkaardige relatieve toename van 556,9 miljoen euro. De directe verzekeraars zien daarentegen hun incasso dalen met 70,0 miljoen euro.

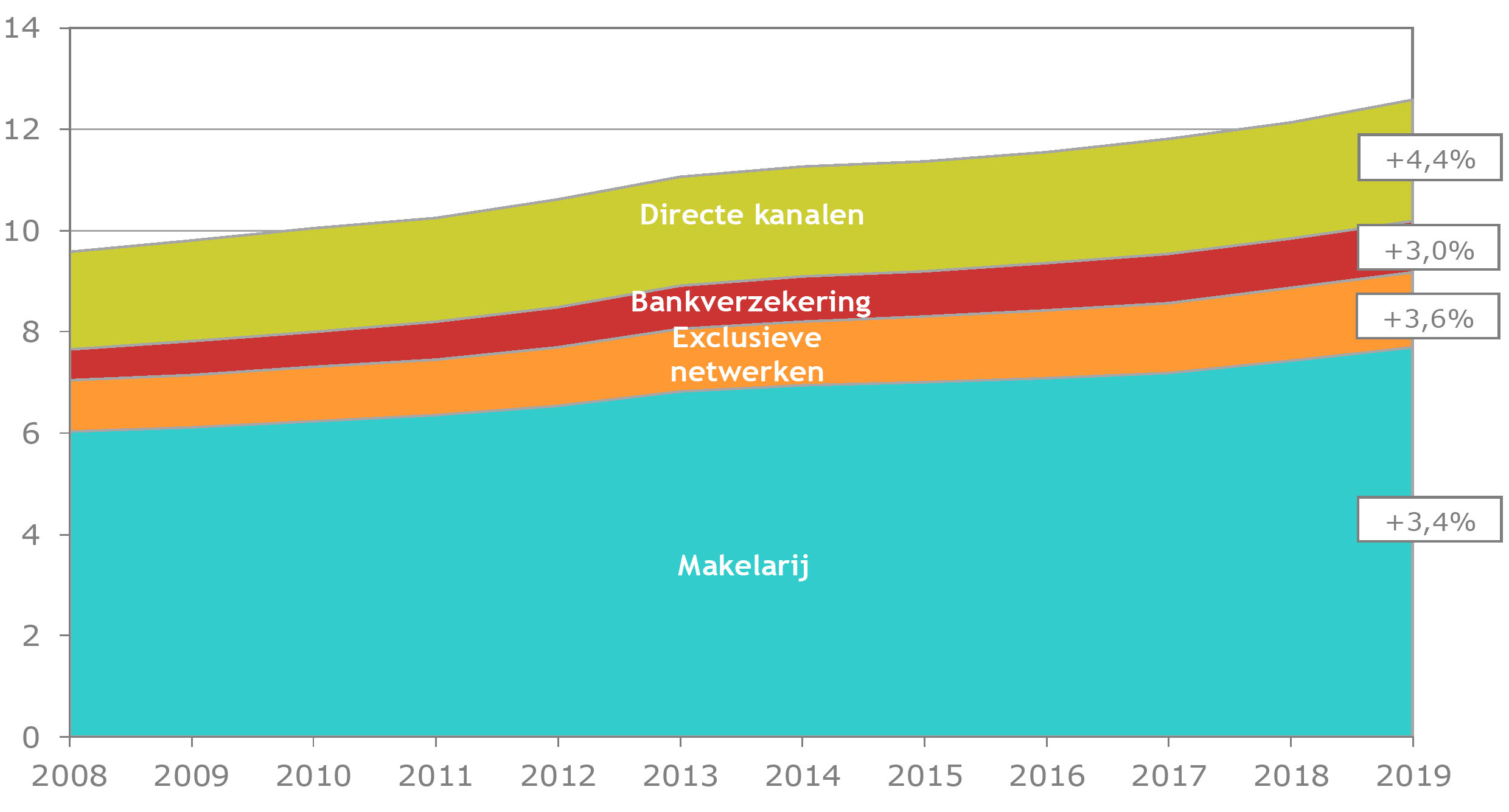

Ontwikkeling premie-inkomen niet-leven volgens de belangrijkste distributievormen (in miljard euro)

3.2. Niet-levensverzekeringen onder de loep

De niet-levensverzekeringen brengen in 2019 12,6 miljard euro op aan premie-inkomsten. Dit is een stijging van 437,6 miljoen euro, ofwel 3,6%, ten opzichte van 2018. Alle distributiekanalen kunnen een stijging voorleggen.

De verdeling van niet-levensverzekeringen verloopt voor wel 61,1% via de makelarij! Daarbij behouden ze hun sterke voorsprong op de directe verzekeraars.

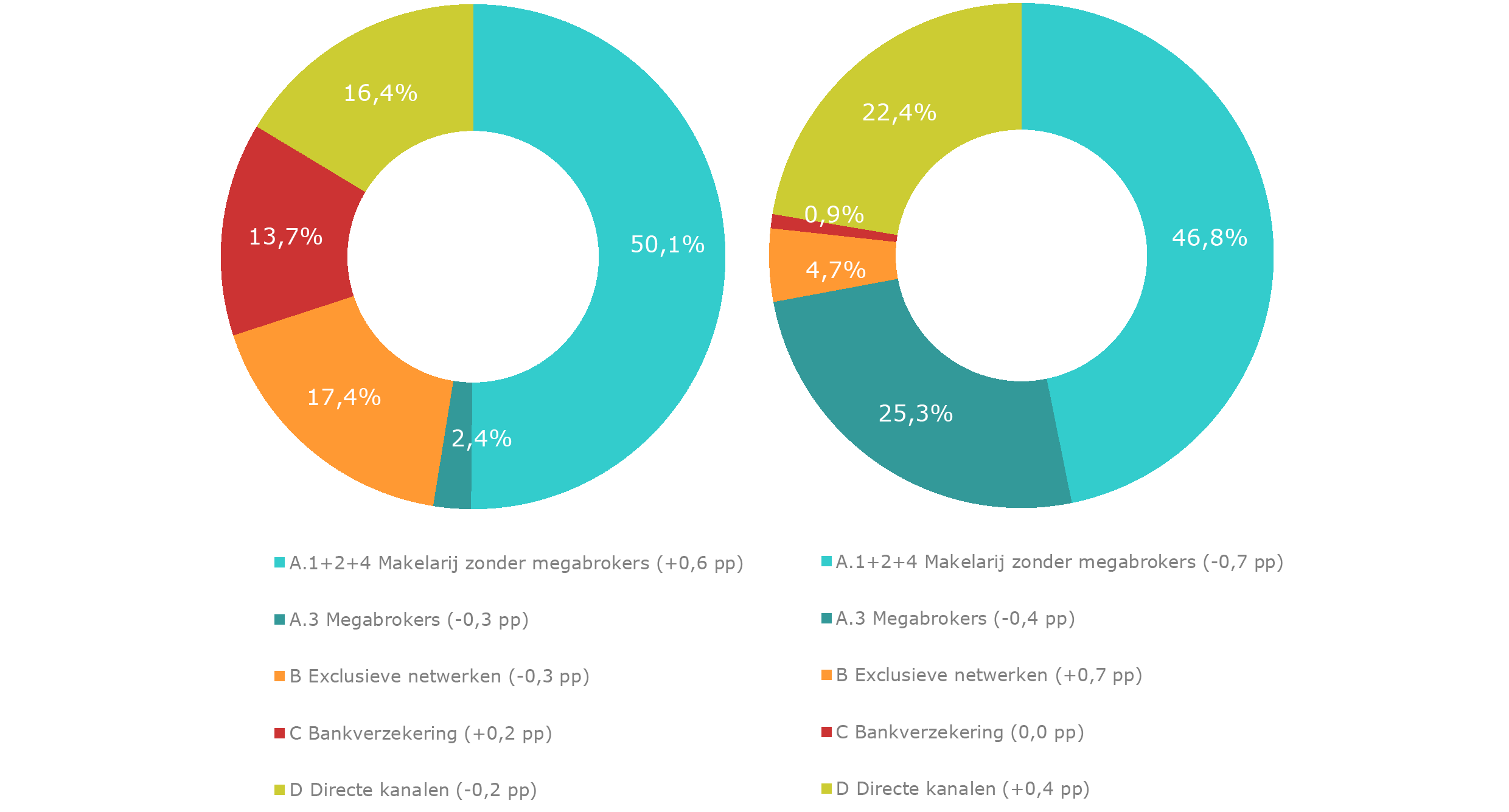

Uitsplitsing premie-inkomen niet-levensverzekeringen per kanaal in 2019 particulieren (links) en ondernemingen (rechts)

Zowel particulieren als ondernemingen kiezen voor de makelaar!

Zowel particulieren als ondernemingen kloppen aan bij een verzekeringsmakelaar voor de aanschaf van niet-levensverzekeringen. Meer dan de helft van het premie-inkomen (52,6%) dat in 2019 afkomstig is van particulieren, is voor rekening van de makelaars. Voor ondernemingen is deze voorkeur nog meer uitgesproken met een marktaandeel voor deze doelgroep van 72,1% voor de makelarij.

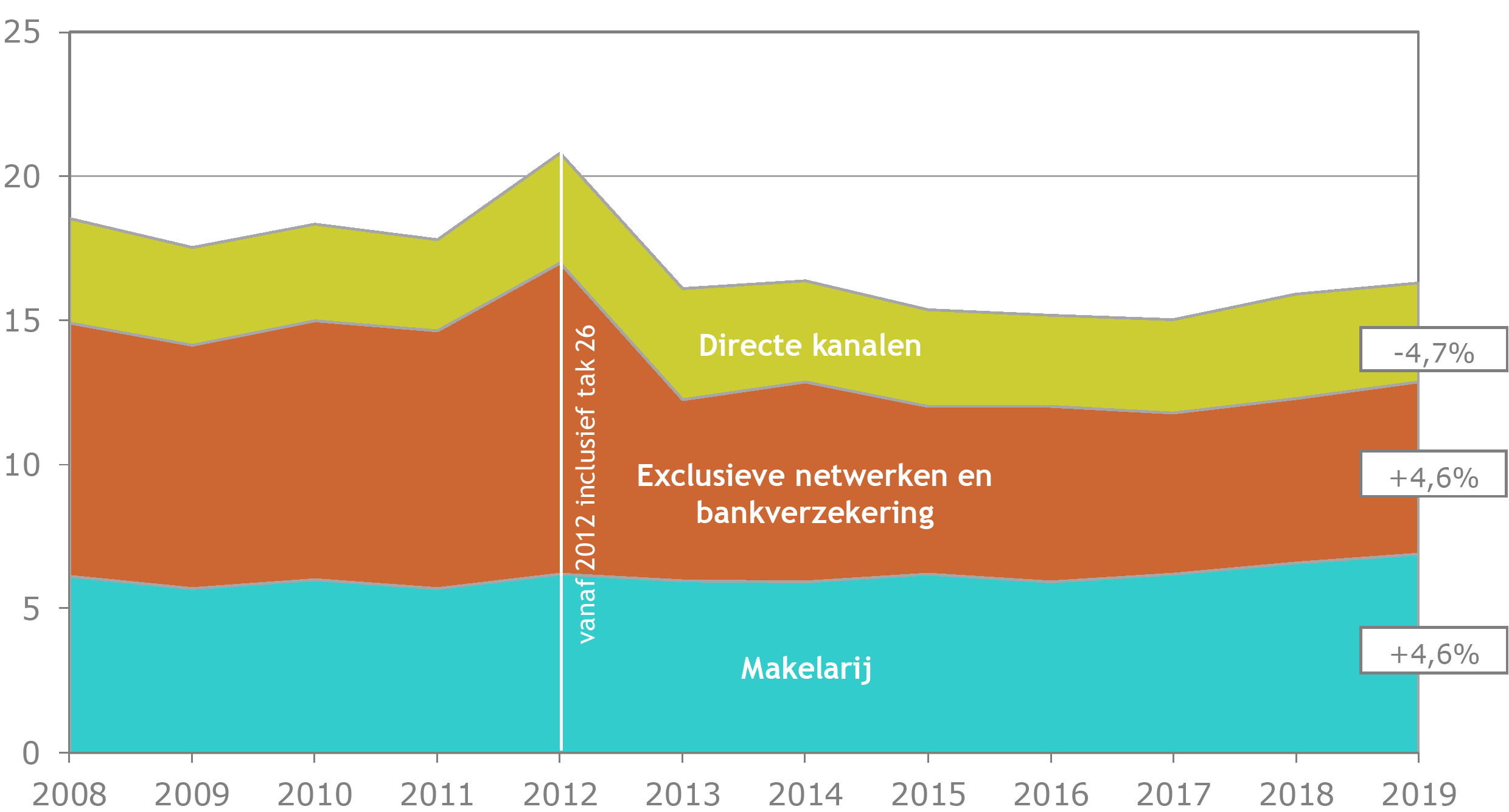

Ontwikkeling premie-inkomen leven volgens de belangrijkste distributievormen (in miljard euro)

3.3. Levensverzekeringen ontrafeld

In 2019 brengen de levensverzekeringen een premie-inkomen van 16,3 miljard euro op. Dat is 390,7 miljoen euro meer dan in 2018, ofwel een procentuele stijging van 2,5%. Het grootste deel daarvan wordt verwezenlijkt door de individuele levensverzekeringen. Goed voor 10,5 miljard euro in 2019. De overige 5,8 miljard euro aan premie-inkomsten is afkomstig van de groepsverzekeringen. De makelaars behalen een marktaandeel van 42,2%. Hierdoor vergroten ze hun voorsprong op de verzekeringsagenten en bankverzekering.

De levensverzekeringen zijn op te delen in twee grote groepen: de individuele levensverzekeringen en de groepsverzekeringen. De levensverzekeringen kunnen, in tegenstelling tot de meeste niet-levensverzekeringen, beschouwd worden als langlopende contracten waarbij vaak meerdere, eventueel jaarlijkse, stortingen worden gedaan. Om een juist beeld te schetsen van de huidige machtsverhoudingen onder de distributiekanalen is het aangewezen om voor de levensverzekeringen tevens de productie van nieuwe zaken te observeren.

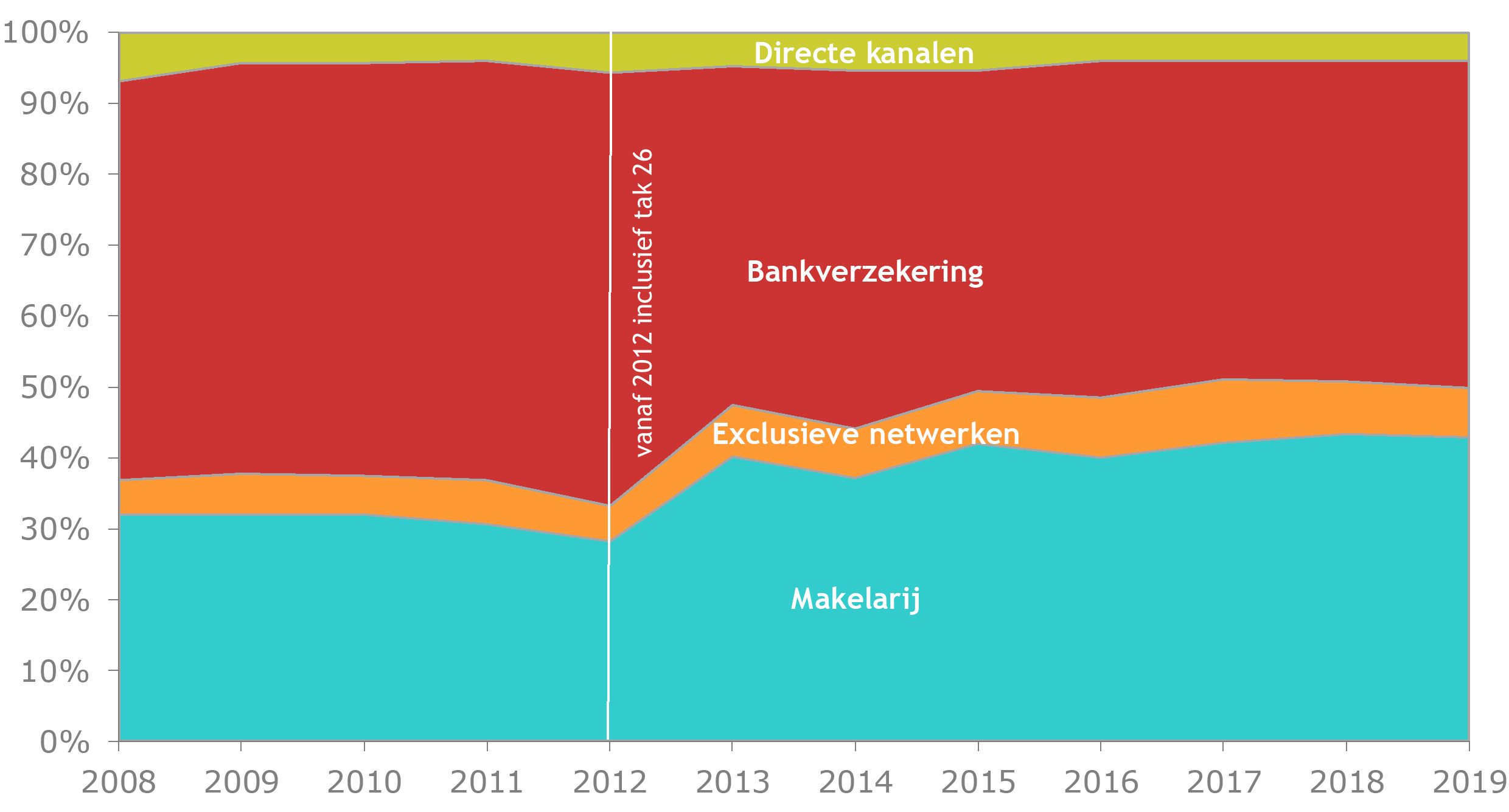

Ontwikkeling premie-inkomen leven individueel (takken 21, 23 en 26) volgens de belangrijkste distributievormen (in miljard euro)

3.3.1. Individuele levensverzekering (tak 21, 23, 26)

De individuele levensverzekeringen realiseren in 2019 een totaal premievolume van 10,5 miljard euro. 6,9 miljard euro is afkomstig van de tak 21-producten. De tak 23-producten brengen in 2019 3,1 miljard euro aan premie-inkomsten op en de tak 26-producten zijn goed voor 521,1 miljoen euro.

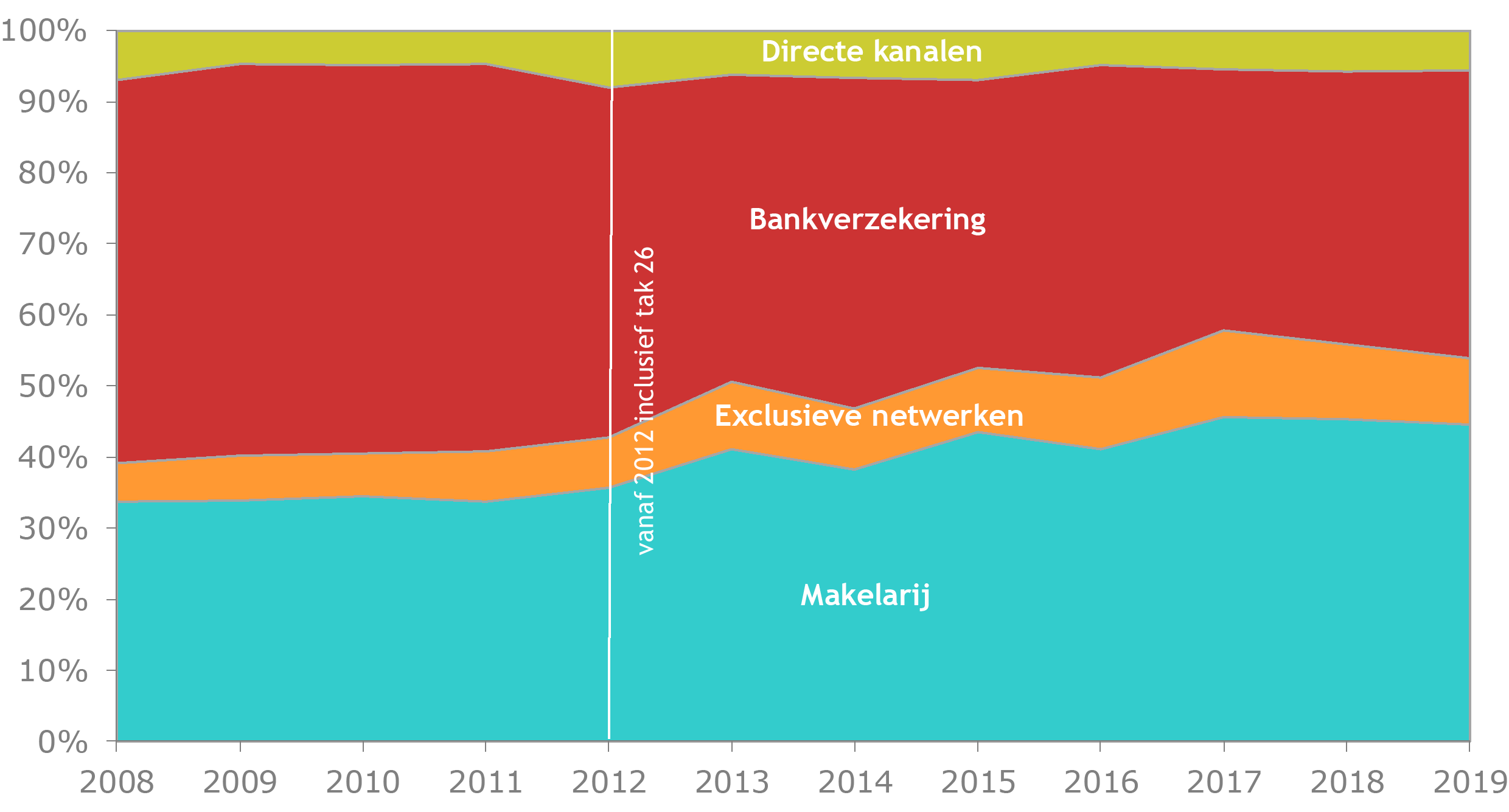

Ontwikkeling belangrijkste distributievormen in leven individueel (takken 21, 23 en 26)

De verzekeringsagenten zien hun premie-inkomsten afnemen in 2019 met 31,1 miljoen euro, ofwel 4,1% tegenover 2018. De andere distributiekanalen noteren een stijging aan inkomsten uit de verkoop van individuele levensverzekeringen.

De bankverzekeraars zijn het belangrijkste distributiekanaal van individuele levensverzekeringen. In 2019 realiseert ze 46,1% van de premie-inkomsten, tegenover 45,2% in 2018. De makelarij volgt met een marktaandeel van 43,0%. De verzekeringsagenten en de directe verzekeraars hinkelen achterop met respectievelijk 6,9% en 4,0%.

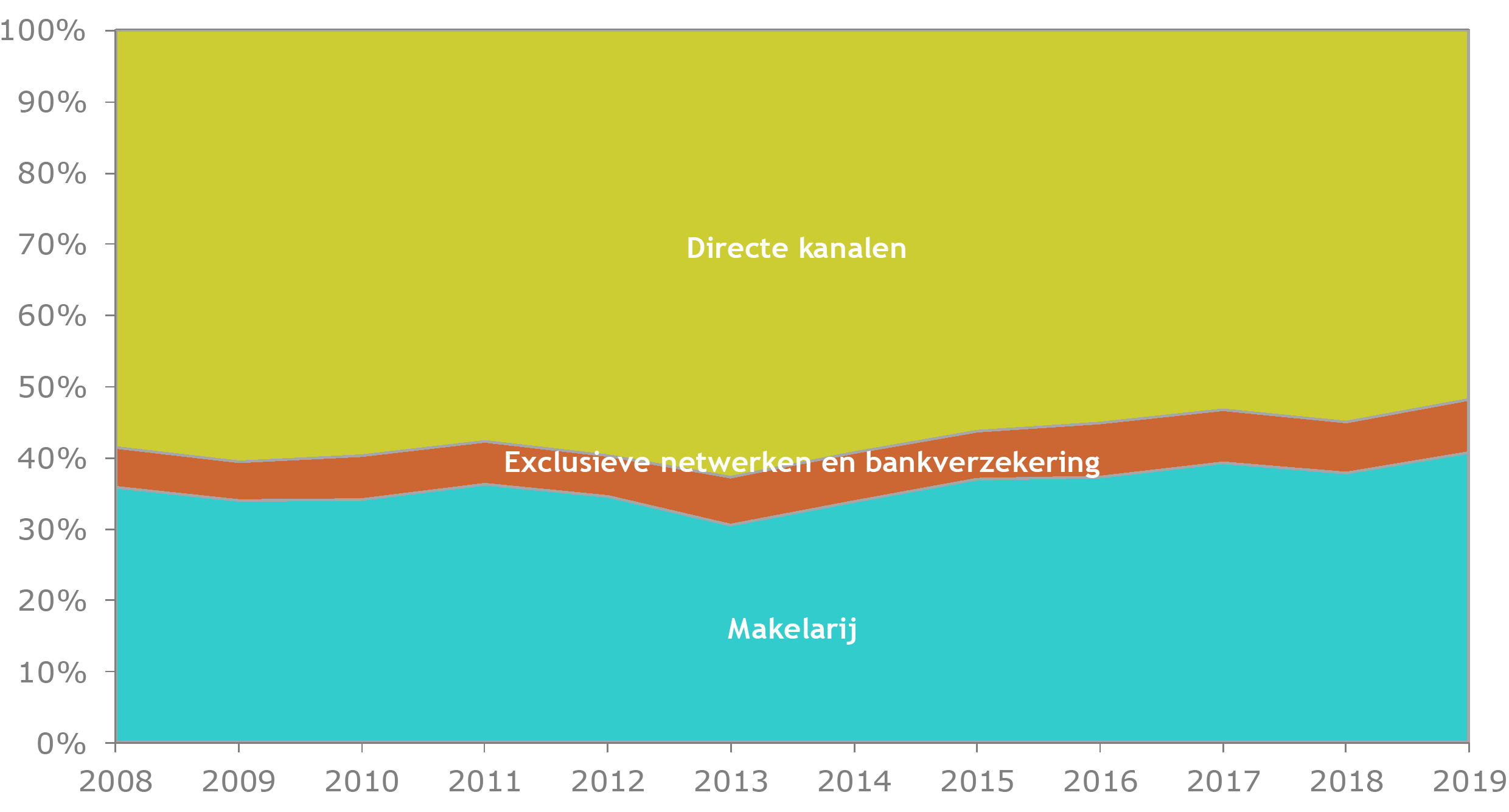

Ontwikkeling premie-inkomsten leven individueel takken 21 en 26 volgens de belangrijkste distributievormen (in miljard euro)

Tak 21 en 26

In 2019 boeken de individuele levensverzekeringen met gewaarborgde rentevoet (tak 21 en 26) een omzet van 7,4 miljard euro tegenover 6,9 miljard euro in 2018. Dit betekent een stijging van maar liefst 6,8%.

De makelaars blijven de voornaamste distributievorm van de individuele verzekeringen tak 21 en 26 met een marktaandeel van 44,6%. De bankverzekeraars zijn goed voor 40,5% van de verdiende premies. De verzekeringsagenten dalen verder tot 9,3% in 2019. De resterende premie-inkomsten, goed voor een aandeel van 5,6%, worden verwezenlijkt via de directe verzekeraars.

Voor de pensioenspaarverzekeringen worden de premie-inkomsten voornamelijk verworven via de makelaars, de bankverzekeraars en de verzekeringsagenten. Zij hebben in 2019 een marktaandeel van respectievelijk 40,0%, 29,9% en 26,0%. Verzekeringen verbonden aan hypothecaire leningen worden vaker verkocht door makelaars: zij vertegenwoordigen 45,2% van de premie-inkomsten in 2019.

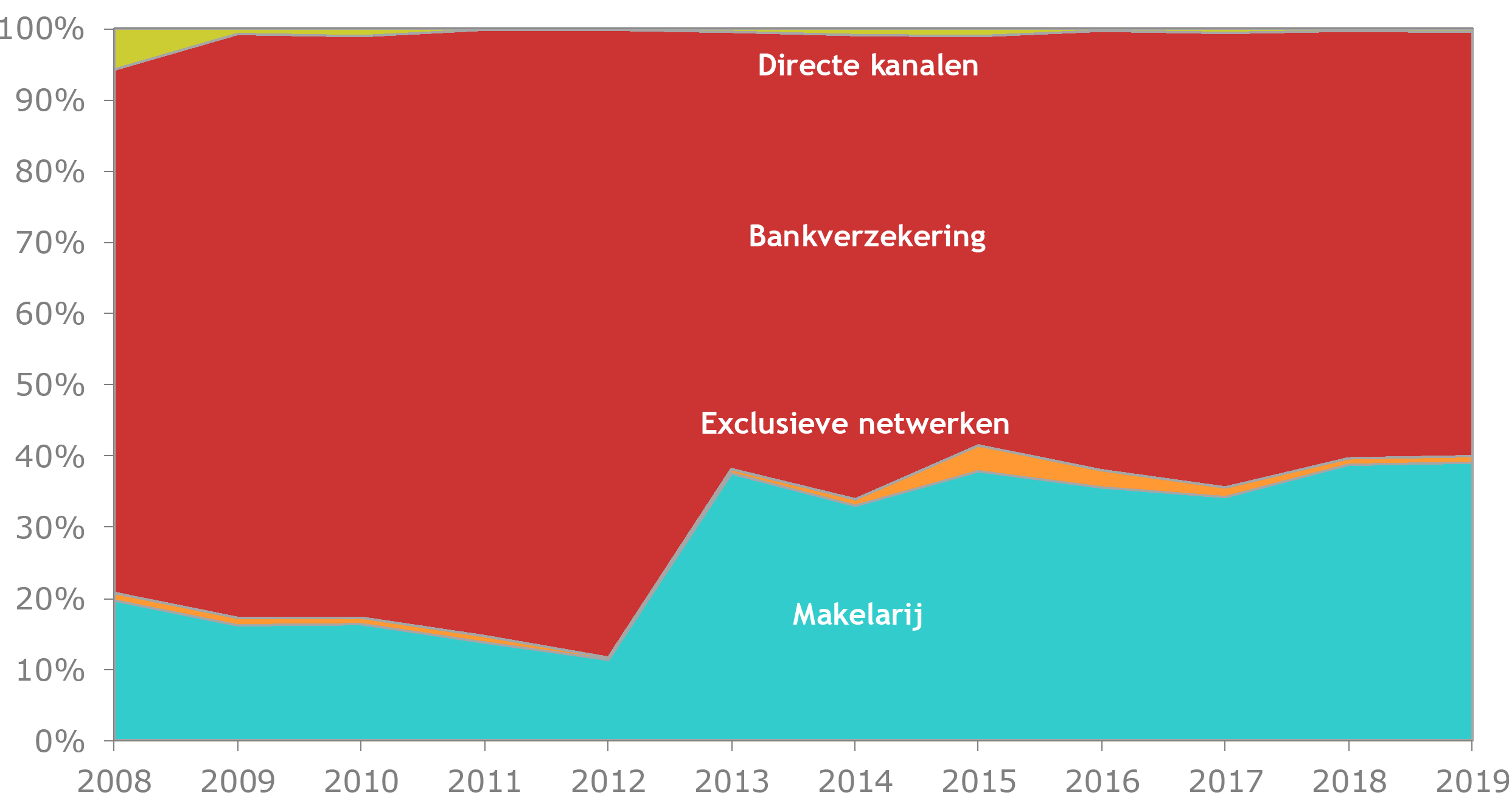

Ontwikkeling belangrijkste distributievormen in leven individueel tak 23

Tak 23

In 2019 brengt de verkoop van de individuele levensverzekeringen verbonden aan beleggingsfondsen 3,1 miljard euro op. Dat is 65,7 miljoen euro minder, ofwel een daling van 2,1%, dan in 2018.

De bankverzekeraars verwerft in 2019 bijna drie vijfden, ofwel 59,6% van het incasso van de individuele tak 23-levensverzekeringsproducten. Zo behoudt deze een voorsprong op de andere spelers. De makelarij volgt met 39,0% van de premie-inkomsten. De verzekeringsagenten en de directe verzekeraars zijn met een marktaandeel van respectievelijk 0,9% en 0,5% kleine spelers op deze markt.

Ontwikkeling premie-inkomen leven individueel (takken 21, 23 en 26) volgens de belangrijkste distributievormen (in miljard euro)

3.3.2. Groepsverzekering

In 2019 blijven de premie-inkomsten van de groepsverzekeringen quasi stabiel ten opzichte van 2018 met een totaal van 5,8 miljard euro.

De directe verzekeraars domineren de markt van de groepsverzekeringen (inclusief eerste pijler) met meer dan de helft van de premie-inkomsten voor hun rekening, ofwel een marktaandeel van 51,9% in 2019. Toch verliest het kanaal 3,1% ten opzichte van 2018, voornamelijk ten voordele van de makelarij. Hun marktaandeel groeit verder tot 40,7% in 2019.

3.3.3. Nieuwe productie

De nieuwe productie van levensverzekeringen levert in 2019 6,9 miljard euro premie-inkomsten op tegenover 6,4 miljard euro in 2018. Dat is een stijging van 8,6%!

Hierboven las u reeds dat de distributielandschappen voor de individuele levensverzekeringen en de groepsverzekeringen verschillend zijn. Ook bij de verkoop van nieuwe zaken is dit verschil merkbaar.

Individuele levensverzekeringen

In 2019 ligt de omzet van de nieuwe productie van de individuele levensverzekeringen 531,9 miljoen euro, ofwel 10,6%, hoger dan in 2018. Het totaal komt daarbij op 5,6 miljard euro. Dankzij een omzetstijging van 491,7 miljoen euro tegenover 2018, bereiken de bankverzekeraars een marktaandeel van 51,9% in 2019. De kloof met het marktaandeel van de makelaars, dat 42,5% bedraagt in 2019, wordt daarmee vergroot.

Pensioenspaarverzekeringen

De omzet van de pensioenspaarverzekeringen bedraagt 96,9 miljoen euro in 2019, een stijging met 1,0 miljoen euro ten opzichte van 2018. De bankverzekeraars blijven met een marktaandeel van 44,1% de belangrijkste verdeler van nieuwe pensioenspaarverzekeringen, gevolgd door de makelaars (31,9%) en de exclusieve netwerken (23,3%).

Verzekeringen gebonden aan hypothecaire leningen

De nieuwe productie van verzekeringen verbonden aan hypothecaire leningen levert in 2019 meer inkomsten op. Hun omzet stijgt met 3,7 miljoen euro tot 120,1 miljoen euro. De makelarij heeft daarbij een marktaandeel van 28,9% in 2019.

Andere fiscaal in mindering gebrachte verzekeringsproducten

Ook de andere fiscaal in mindering gebrachte verzekeringsproducten noteren in 2019 een toename van de premie-inkomsten voor hun nieuwe productie met 3,6% tot 557,4 miljoen euro. De makelarij is de belangrijkste speler: in 2019 bedraagt haar marktaandeel 64,5%. De bankverzekeraars blijven de tweede belangrijke speler met een marktaandeel van 29,0%.

Andere verrichtingen tak 21

De makelaars zijn met 27,8% marktaandeel in 2019 de tweede grootste verdeler, na de bankverzekeraars (65,8%), bij de nieuwe productie van andere verrichtingen tak 21. De totale premie-inkomsten liggen in 2019 voor deze nieuwe productie 401,3 miljoen euro hoger dan in 2018 en bedragen 1,9 miljard euro.

Individuele tak 23-levensverzekeringsproducten

De omzet van de nieuwe productie van individuele tak 23-levensverzekeringsproducten ligt in 2019 4,5% hoger dan in 2018 en bedraagt 2,4 miljard euro. De bankverzekeraars zijn goed voor 54,1% van de premie-inkomsten. De makelaars volgen met 44,8%.

Tak 26-verzekeringen

De verkoop van nieuwe tak 26-verzekeringen brengt in 2019 521,1 miljoen euro op, een stijging van 1,0% ten opzichte van 2018. Het marktaandeel van de makelarij komt op 67,4% in 2019.

Bron: Assurinfo nr. 2, 2021 / FVF